Preview text:

lOMoAR cPSD| 58490434

Quản trị ngân hàng & doanh nghiệp

Đánh giá chiến lược quản trị quan hệ khách

hàng tại Vietinbank bằng công cụ thẻ điểm cân bằng lược chiếm ưu thế

tiếp cận của BSC dựa trên bốn

được các NHTM áp dụng để “tạo khía cạnh: Tài chính (Financial),

lập- xây dựng- duy trì- mở rộng” Khách hàng (Customer), Quy

ThS. NGÔ THỊ MINH PHƯƠNG - TRẦN THỊ NGA

trình nội bộ (Internal Business

Process), Học hỏi và Phát triển (Learning and Growth). Từng

Trong xu thế hội nhập kinh tế quốc tế, mức độ cạnh tranh

khía cạnh của BSC có các mục

giữa các ngân hàng thương mại (NHTM) ngày càng mạnh

tiêu khác nhau với những chiến

mẽ và gay gắt. Khi có nhiều các chủ thể cùng cạnh tranh

lược tương ứng cần đạt được

một “miếng bánh thị phần” thì việc làm thế nào để thu hút,

trong từng thời kỳ của NHTM.

Mỗi mục tiêu lại có các thước đo

duy trì những khách hàng trung thành, tiềm năng cho mình

và hệ thống các chỉ tiêu nhằm đo

trở thành một bài toán không dễ.

lường, đánh giá hiệu quả của

Việc xây dựng, gắn kết và phát triển mối quan hệ với khách việc thực hiện các mục tiêu và

hàng là chìa khóa then chốt giúp các NHTM có thể đi tới

đưa ra các sáng kiến về chương

thành công. Hiện nay, Thẻ điểm cân bằng được sử dụng

trình hành động. Jonghyeok Kim,

như một phương pháp phổ biến để đánh giá tính hiệu quả Euiho Suh và Hyunseok Hwang

của chiến lược Quản trị quan hệ khách hàng đối với kết

(2003) đã xây dựng mô hình

đánh giá hiệu quả của CRM tại

quả hoạt động kinh doanh (HĐKD) của NHTM. Bài viết sẽ

các NHTM bằng phương pháp

nghiên cứu cách thức sử dụng phương pháp này để đánh BSC.

giá hiệu quả của chiến lược Quản trị quan hệ khách hàng

Bước đầu tiên của quy trình này

tại các NHTM và ứng dụng với NHTMCP Công thương

là xác định nhiệm vụ, mục tiêu

Việt Nam (Vietinbank).

mà hệ thống CRM cần đạt được.

Tiếp theo là phát hiện và phân

tích mối quan hệ giữa hoạt động

Từ khóa: chiến lược quản trị

mối quan hệ với khách hàng một

CRM và mục tiêu kinh doanh để

quan hệ khách hàng, thẻ điểm cách bền vững.

từ đó có thể đưa ra giải pháp đạt

cân bằng, Vietinbank

Phương pháp Thẻ điểm cân bằng

được hiệu quả tốt hơn và xác

(Balanced Scorecard- BSC) là

định nhân tố cốt lõi trong việc

1. Lý luận về sử dụng Thẻ điểm

hệ thống xây dựng kế hoạch và

gia tăng lợi ích cho ngân hàng.

cân bằng để đánh giá hiệu quả

quản trị chiến lược nhằm định

Kết quả của việc phân tích này sẽ

Quản trị quan hệ khách hàng

hướng HĐKD theo tầm nhìn và

được đánh giá để nhận định hiệu

tại ngân hàng thương mại

chiến lược của tổ chức, nâng cao quả của chiến lược CRM. Quá

uản trị quan hệ khách hàng

hiệu quả truyền thông nội bộ và

trình này được lặp đi lặp lại, tiếp

diễn cho đến khi hoạt động CRM (Customer Relationship

bên ngoài, theo dõi hiệu quả hoạt hiện tại trở nên hiệu quả hơn. Management- CRM) là

động của doanh nghiệp so với

Qua quá trình nghiên cứu, các một trong những chiến

mục tiêu đề ra. Về căn bản, cách tác lOMoAR cPSD| 58490434

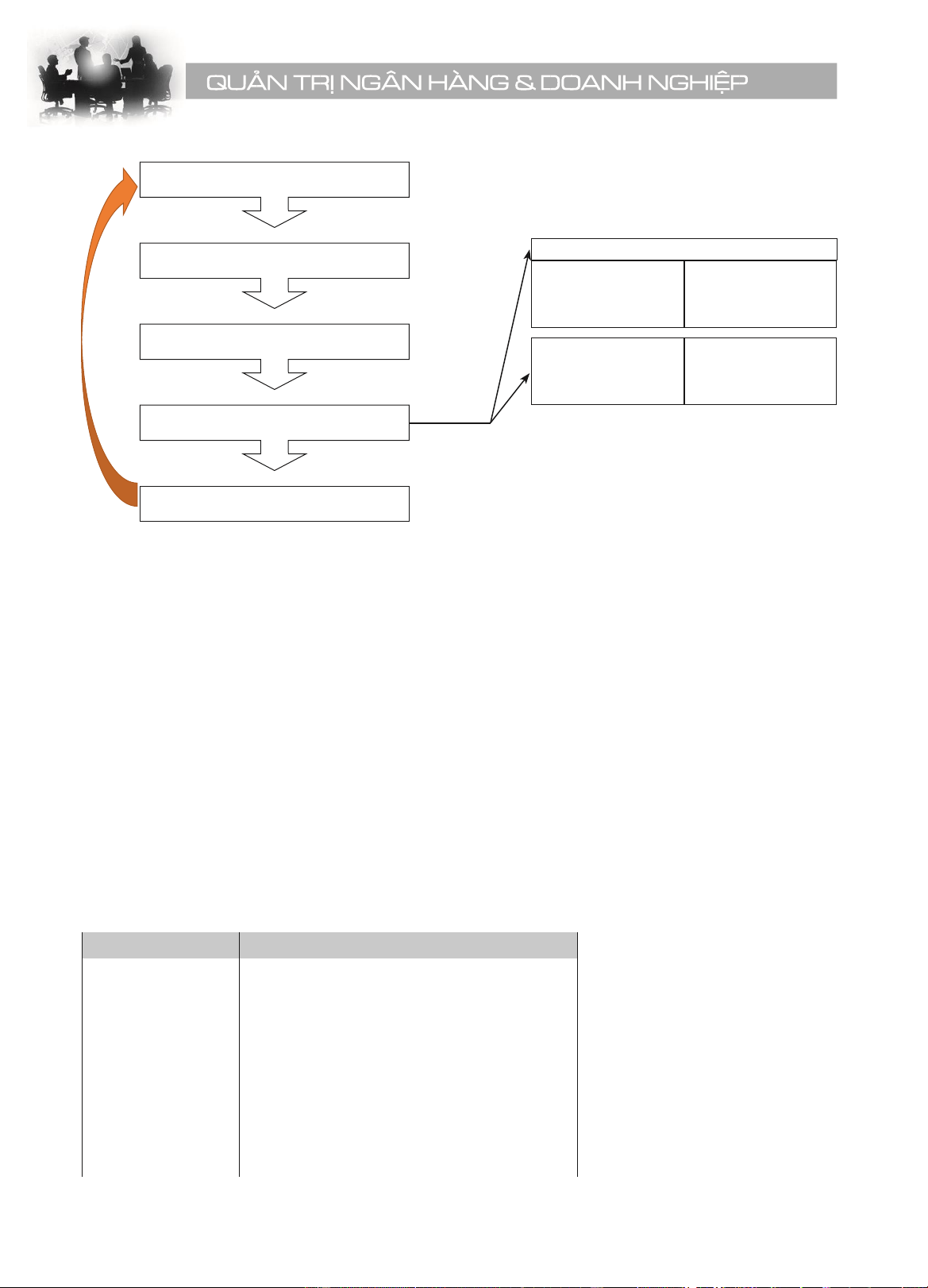

Sơ đồ 1. Quy trình đánh giá hiệu quả của hệ thống CRM bằng phương pháp BSC Xác định mục tiêu CRM

Nhiệm vụ & mục tiêu

Ma trận đánh giá khách hàng

Xây dựng chiến lược CRM CV CS

Nhân tố tác động chính (G iá trị cuộc đời và (Du y trì KH ) sự trung thành)

Phân tích mối quan hệ nhân- quả CI CK Kế hoạch đánh giá

( Quản trị kênh tương ( Thông tin và hiểu tác và HĐ) biết về KH)

Quyết định viễn cảnh và ma trận

CV (Customer Value): Giá trị KH Phương pháp đánh giá

CS (Customer Satisfaction): Sự hài lòng của KH Phân tích hiệu quả

CI (Customer Interaction): Sự tương tác với KH Kết quả đánh giá

CK (Customer Knowledge): Thông tin KH

giả đã xác định được 4 thước đo

cập nhật chính xác những thông

dùng để đánh giá hiệu quả của

tin về đặc điểm và tính cách của

chiến lược CRM, đó là: Thông tin khách hàng như trình độ, kiến

của khách hàng, Sự tương tác với

thức, lòng trung thành, độ lệch

khách hàng, Giá trị khách hàng

chuẩn và thị hiếu đa dạng của họ.

và Mức độ hài lòng của khách

Khách hàng muốn được phục vụ

hàng. Thông qua việc đánh giá

tùy thuộc vào nhu cầu cá nhân và

mỗi chỉ tiêu sẽ có thể đưa ra được tính độc đáo, duy nhất của họ, do

kết luận tổng quát về hiệu quả

đó, để phân tích nhu cầu của của

khách hàng thì CRM sử dụng

của chiến lược CRM tại NHTM.

công cụ khai thác dữ liệu và

Thứ nhất, về thông tin khách

công cụ kho dữ liệu thích hợp, hàng

hỗ trợ ngân hàng có thể phân tích

Một chiến lược CRM hiệu quả

đúng đắn và đưa ra được những

sẽ giúp ngân hàng thu thập và quyết

Bảng 1. Thước đo thông tin khách hàng Mục tiêu Chỉ tiêu đánh giá Thu thập thông tin

Cơ cấu KH theo đối tượng KH, theo hoạt động KH (%)

Phân tích dữ liệu KH Số lượng KH truy cập trang web mỗi ngày Thu hút KH mới (No.) Thấu hiểu nhu cầu

Số lượng KH giao dịch tại NH mỗi ngày (No.) KH

Tỷ lệ doanh thu/số nhân viên (%) Nâng cao trình độ,

Năng lực công nghệ (No.) chuyên môn của

Tần suất thường xuyên nâng cấp phần mềm nhân viên (No.) Cải thiện kỹ thuật

Sự đầu tư vào việc Nghiên cứu & phát triển CRM sản phẩm ($) lOMoAR cPSD| 58490434 Dịch vụ bảo mật

Mức độ bảo mật, an toàn (%)

định chính xác nhất. Hệ thống công nghệ thông tin, phần mềm được sử dụng càng hiện đại, phù hợp thì

ngân hàng sẽ tiết kiệm được chi phí và nâng cao được hiệu suất làm việc của ngân hàng. Ngân hàng nào

đang sử dụng trang web của mình như một công cụ CRM thì nên kết hợp với dữ liệu nhật ký web, lượng

truy cập trang web và lượng khách hàng giao dịch tại ngân hàng mỗi ngày. Thứ hai, về sự tương tác với khách hàng

Có nhiều kênh giao tiếp được phát triển để tương tác với khách hàng một cách có hiệu quả như liên lạc với

nhân viên hoặc lãnh đạo ngân hàng trực tiếp hoặc qua mail, điện thoại… Số lượng giao dịch càng nhiều,

giá trị giao dịch càng cao và mức độ thường xuyên hoạt động của các tài khoản ngân hàng thể hiện được

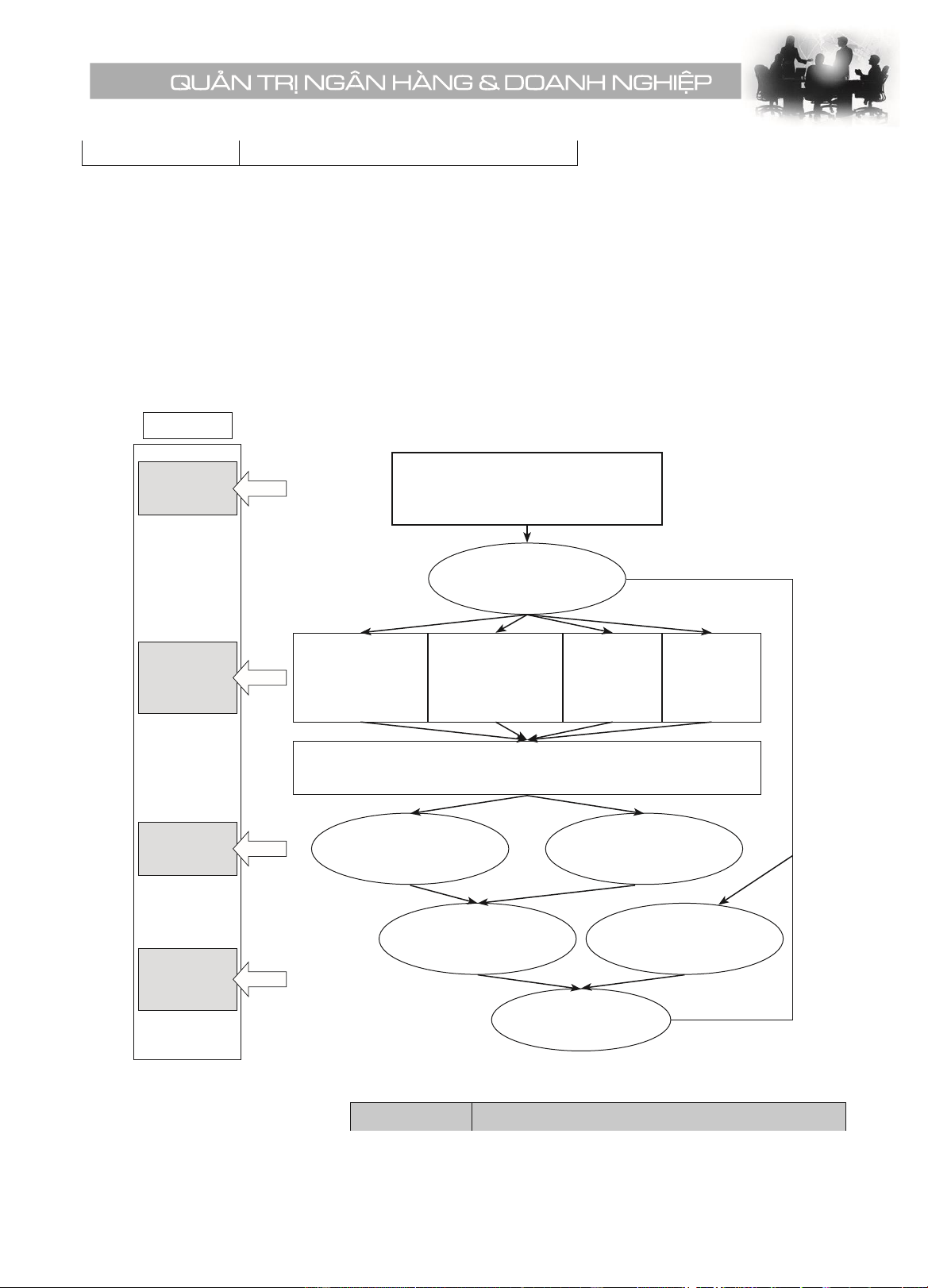

chiến lược CRM đã giúp ngân hàng duy trì, xây dựng và ngày Sơ đồ 2. Mối quan hệ nhân quả giữa các

nhân tố trọng yếu trong quy trình CRM Thước đo

MỐI QUAN HỆ NHÂN- QUẢ

Thu thập thông tin khách hàng Thông tin

Tạo cơ sở dữ liệu về khách hàng khách hàng Phân loại khách hàng Gia tăng thông tin về khách hàng Tiến hành Cung cấp SPDV Sự tương chương trình Quản trị Loại bỏ KH mục tiêu tác với khách kênh tương chăm sóc KH không tiềm Chương trình hàng tác tích hợp năng mục tiêu quảng bá

Gia tăng lợi ích tăng thêm cho khách hàng

Gia tăng các chương trình quảng bá, ưu đãi, chất lượng SPDV Giá trị khách Gia tăng sự trung Cải thiện thu hút hàng thành của KH khách hàng Tăng doanh thu Giảm chi phí/mỗi KH Sự hài lòng của khách hàng Tăng lợi nhuận

Bảng 2. Thước đo sự tương tác với khách hàng Mục tiêu Chỉ tiêu đánh giá lOMoAR cPSD| 58490434

càng mở rộng mối quan hệ với Đáp ứng tốt

Số chiến dịch quảng cáo (No.) khách hàng. yêu cầu KH

Tổng chi phí cho việc quảng cáo ($)

Thứ ba, về giá trị khách hàng Giá

Mức độ thường xuyên cập nhật thông tin (No.)

trị khách hàng được đánh giá như là Phối hợp quy Số lượng phương thức thanh toán (No.)

lợi ích hữu hình và vô hình gặt hái trình KD

được từ các hoạt động CRM. Sự

trung thành của khách hàng thể hiện Nâng cao trình Số lượng kênh trả lời yêu cầu của KH (No.)

độ quản lý kênh + Kênh truyền thống: thư, fax, điện thoại

ở mối quan hệ giao dịch lâu dài, khả tương tác với + Kênh mới: Trung tâm tư vấn (Call centers), Trung

năng tăng quy mô và đa dạng của KH

tâm dịch vụ, trang web, dịch vụ tư vấn trực tuyến

giao dịch, khả năng tuyên truyền,

Tổng chi phí cho quản lý kênh tương tác ($)

vận động người khác sử dụng dịch Tối đa hóa hiệu Thời gian trung bình phúc đáp yêu cầu của KH

vụ của ngân hàng. Sự trung thành quả HĐ (No.)

của khách hàng làm tăng lợi nhuận

thông qua tăng doanh thu, giảm chi Cá nhân hóa

Tần suất giao dịch của khách hàng (No.)

dịch vụ và sản Mức độ đa dạng sản phẩm

phí thu hút, phục vụ khách hàng và phẩm

Thông tin chi tiết sản phẩm

giảm độ nhạy của khách hàng

Biến động doanh thu của nhóm sản phẩm phổ biến.

về giá. Thứ tư, về sự hài lòng của khách hàng

Bảng 3. Thước đo giá trị khách hàng

Đánh giá sự hài lòng của khách hàng Mục tiêu Chỉ tiêu đánh giá

là một trong những bước quan trọng Thúc đẩy thói quen tiêu

Số lượng KH trung thành (No.)

nhất của mô hình được thực hiện bởi dùng của KH

Thời gian KH quan hệ giao dịch với NH lẽ mục tiêu cốt lõi cuối cùng của

CRM là khách hàng thỏa mãn với sản Tăng lợi nhuận

Lợi nhuận ròng ($); Doanh thu thuần ($)

phẩm dịch vụ (SPDV) mà ngân hàng

Tổng tài sản/tổng nhân viên ($) cung cấp.

Lợi nhuận/tổng nhân viên ($)

Để đánh giá được chỉ tiêu này cần

Dư nợ cho vay; HĐV/tổng nhân viên ($) dựa trên tổng hợp tất cả những chỉ Nâng cao dịch vụ chăm Kênh giao diện

tiêu trên, về số lần giao sóc và hỗ trợ KH

Khả năng sử dụng; Mức độ thu hút

Bảng 4. Thước đo Sự hài lòng của

Xây dựng mối liên hệ với Định hướng hiệu quả dịch, mức độ thường KH

Nội dung nghiên cứu; Cấu trúc phù hợp khách hàng xuyên giao

dịch, những phản hồi của khách Mục tiêu Chỉ tiêu đánh giá

hàng, sự tương tác, trao đổi thông tin

Nâng cao Uy tín, thương hiệu (%)

giữa ngân hàng và khách hàng thông

chất lượng Chất lượng dịch vụ (%) (đáp ứng yêu cầu KH)

qua việc sử dụng các phiếu hỏi, các dịch vụ

Số lượng yêu cầu của KH hàng ngày (No.)

phiếu đánh giá để thu thập, lấy ý kiến

Mức độ hài lòng của KH (%):

trực tiếp từ khách hàng.

Sự đảm bảo: Kỹ năng và trình độ của nhân viên CRM

Trong 4 thước đo của BSC thì thước

truyền niềm tin và tự tin cho KH

đo Sự hài lòng của khách hàng quan

Độ tin cậy: Khả năng thực hiện các dịch vụ đã cam kết Xây dựng

trọng nhất bởi vì sự thỏa mãn của

một cách độc lập và chính xác mối quan

Đồng cảm: Quan tâm, chú ý đến từng cá nhân KH

khách hàng được liên kết trực tiếp

hệ với KH Sự đáp lại: Sẵn sàng hỗ trợ KH và cung cấp dịch vụ

với lợi nhuận của ngân hàng (Sơ đồ nhanh chóng 3).

Hữu hình: Cơ sở vật chất, trang thiết bị kỹ thuật hiện đại

và sự xuất hiện của nhân viên lOMoAR cPSD| 58490434

Sơ đồ 3. Quy trình đánh giá của CRM Kênh tương tác Ngân hàng Khách hàng Trung tâm d ị ch v ụ S ự hài lòng c ủ a KH chăm sóc KH Chi ế n lư ợ c

1. Th ặ ng dư k ỳ v ọ ng CRM Đ ạ i lý bán l ẻ

( S ự ấ n tư ợ ng c ủ a KH) Trung tâm tư v ấ n

2. Hài lòng v ớ i s ự k ỳ v ọ ng H ệ th ố ng

( S ự th ỏ a mãn c ủ a KH)

L ợ i nhu ậ n CRM

DV tư v ấ n tr ự c tuy ế n

3. Thâm h ụ t k ỳ v ọ ng (S

ự th ấ t v ọ ng c ủ a KH) Trìn h đ ộ Email CNTT Khác Đánh giá s ự hài lòng c ủ a KH Thông tin KH S ự tương tác v ớ i KH S ự hài lòng c ủ a KH Giá tr ị KH

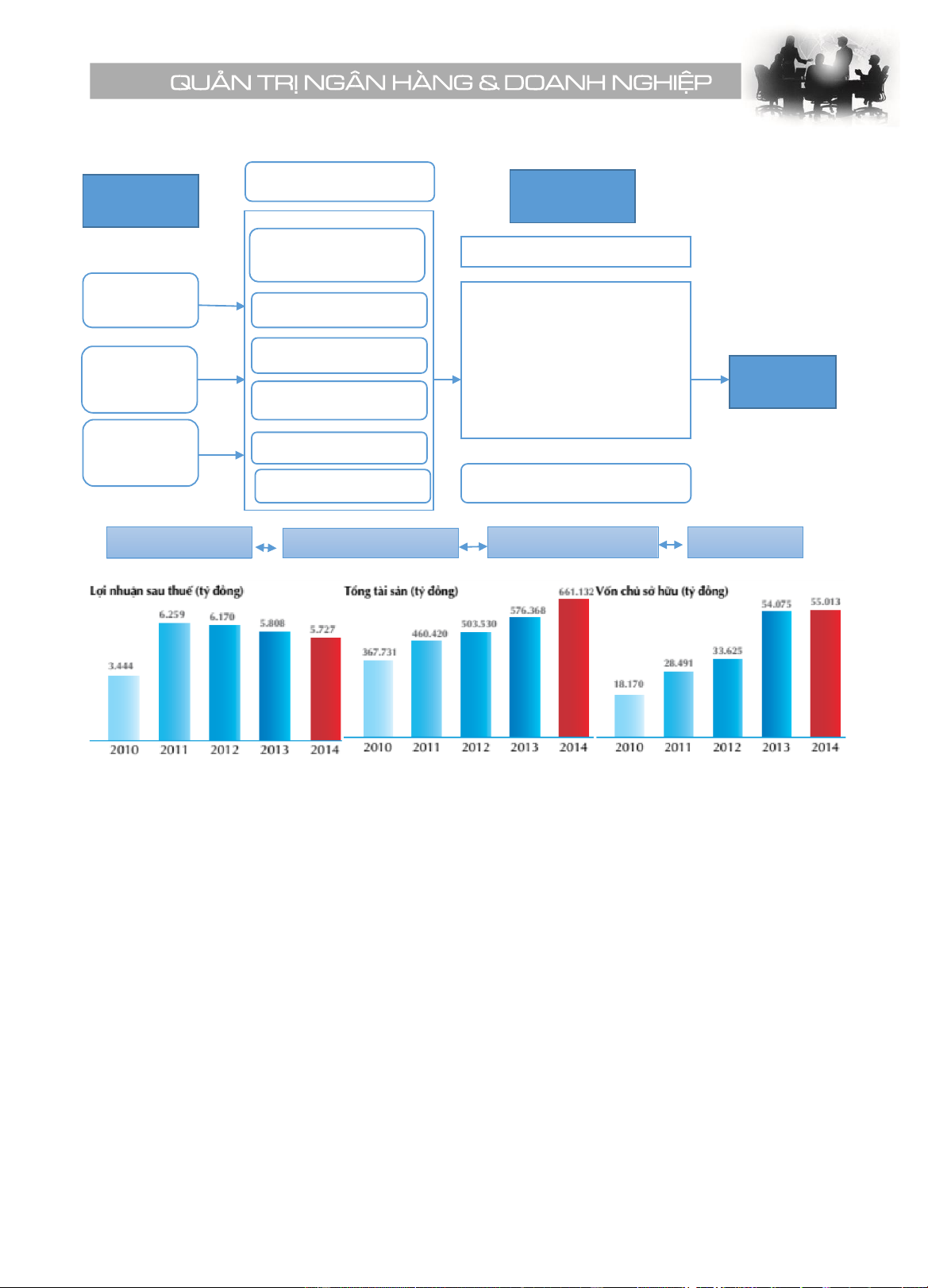

Biểu đồ 1. Một số chỉ tiêu tài chính cơ bản của VietinBank (2010-2014)

Nguồn: Báo cáo thường niên của VietinBank năm 2014

2. Ứng dụng CRM tại Ngân

VietinBank cam kết mang đến

nghìn tỷ đồng) cao nhất ngành

hàng Thương mại cổ phần

những SPDV chất lượng cao và Ngân hàng Việt Nam.

Công thương Việt Nam

phong cách phục vụ chuyên

Với sứ mệnh là ngân hàng số

nghiệp, nhiệt tình; một

2.1. Chính sách CRM của

1 của hệ thống ngân hàng Việt

VietinBank duy nhất đáp ứng tốt VietinBank

Nam, cung cấp SPDV tài chính

nhất mọi nhu cầu phù hợp của

Nhận thức được lợi ích của hệ

ngân hàng hiện đại, tiện ích, tiêu

khách hàng với tiêu chí “Nâng

thống CRM có thể mang lại cho

chuẩn quốc tế, HĐKD của

giá trị cuộc sống”.

Ngân hàng như cải thiện dịch vụ

VietinBank luôn hướng đến

Năm 2014 đánh dấu nhiều kết

khách hàng thông qua sự thấu

khách hàng; hướng đến sự an

quả kinh doanh khá ấn tượng của

hiểu về khách hàng và các tương

toàn, hiệu quả và bền vững. Đây

VietinBank, khẳng định uy tín

tác của khách hàng với ngân

cũng chính là những giá trị cốt

và thương hiệu mạnh của

hàng; tăng doanh thu thông qua

lõi, những triết lý kinh doanh mà

VietinBank trên thị trường trong

bán chéo sản phẩm; tự động hóa

VietinBank luôn tâm niệm- Sự

bối cảnh áp lực cạnh tranh gia

các giao dịch khách hàng; cải

thành công của khách hàng là

tăng. VietinBank tiếp tục đứng

thiện năng suất của giao dịch

sự thành công của VietinBank-

vững ở vị trí là NHTMCP có

viên, năm 2011, VietinBank đã

Khách hàng là trung tâm của

vốn chủ sở hữu (gần 55 nghìn tỷ

triển khai dự án Dự án CRM, lựa

mọi hoạt động của VietinBank,

đồng) và vốn điều lệ (hơn 37

chọn nhà cung cấp giải pháp cho lOMoAR cPSD| 58490434

hệ thống CRM, nằm trong chiến

trong những dự án trọng điểm

Với quy mô lớn, hệ thống

lược phát triển công nghệ thông

trong năm 2013 của VietinBank

VCRM nhằm đạt được các yêu

tin của VietinBank giai đoạn

nhằm xây dựng công cụ thống

cầu quản lý thông tin, cơ sở dữ 2010-2015.

nhất quản lý thông tin, hỗ trợ liệu khách

Dự án “Quản lý thông tin Quan

hoạt động bán hàng và quản lý

hệ khách hàng” (VCRM) là một

rủi ro đối với từng khách hàng.

Bảng 5. Những thông tin cụ thể mỗi Khối/Phòng ban theo dõi và quản lý Khối/ Phòng ban Thông tin theo dõi

Số dư, chi nhánh, thông tin cơ bản về khách hàng và ngành nghề hoạt động (đối với Khối Khách hàng

khách hàng doanh nghiệp), tài sản bảo đảm, tình trạng nợ vay, tình trạng nợ tại các doanh nghiệp/

ngân hàng khác, chi phí liên quan đến một khách hàng (một hồ sơ thông tin khách Khối Bán lẻ

hàng, số CIF- Customer Information File). Khối Tài chính

Đánh giá hiệu quả lợi nhuận và doanh thu theo khách hàng, theo sản phẩm.

Quản lý danh mục khách hàng theo ngành nghề, đối tượng để phục vụ cho mục đích Khối Rủi ro

quản trị rủi ro và tuân thủ, quản lý mức độ rủi ro, các chỉ số rủi ro của khách hàng và danh mục cho vay.

Khối Kiểm soát và Chất lượng tín dụng, khả năng trả nợ của khách hàng. phê duyệt tín dụng Khối Dịch vụ Quản lý danh mục SPDV

Nguồn: Nhóm tác giả tổng hợp

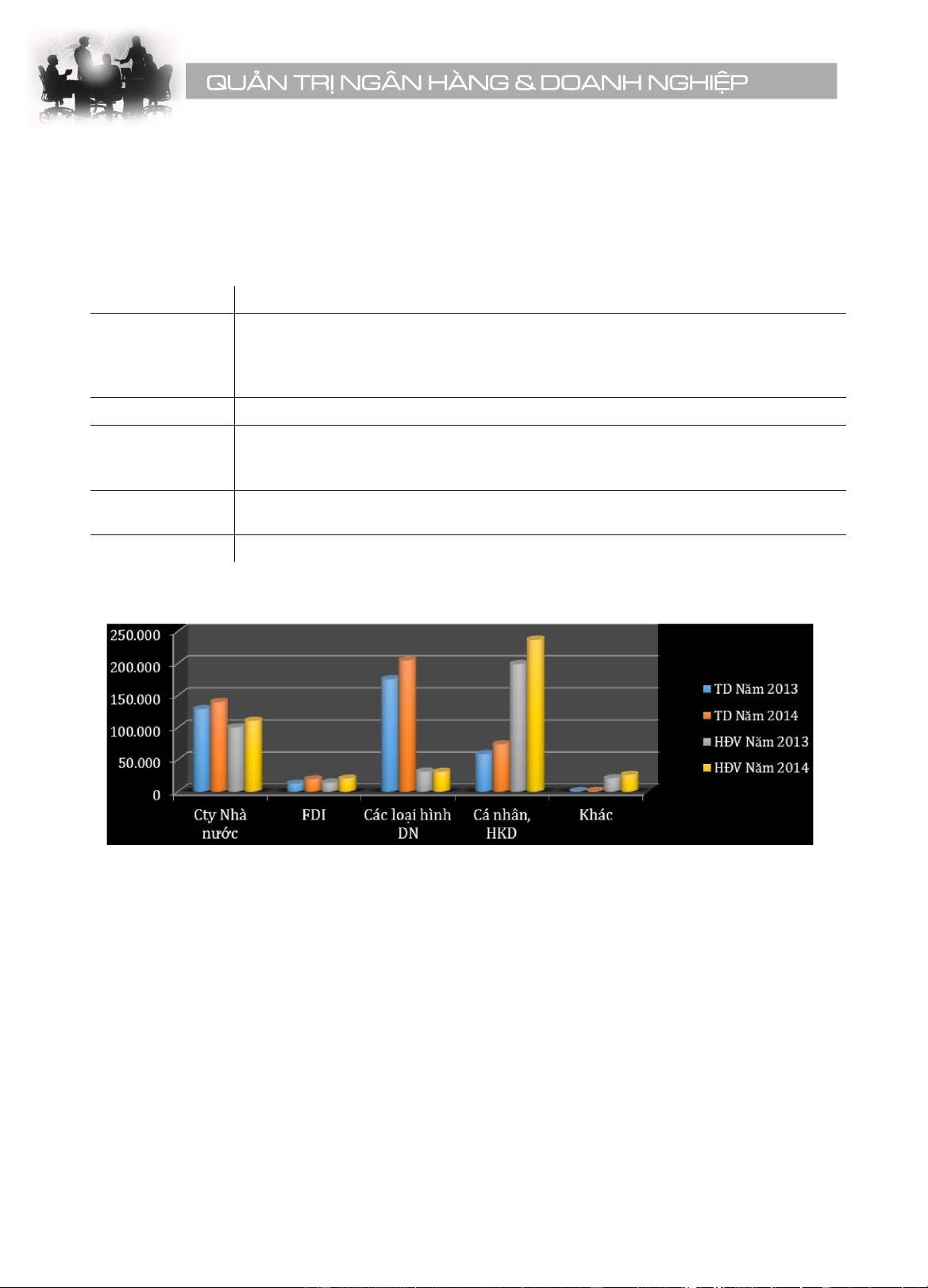

Biểu đồ 2. Huy động vốn và dư nợ tín dụng theo nhóm khách hàng tại VietinBank (2013-2014)

Đơn vị: Tỷ đồng

Nguồn: Nhóm tác giả tổng hợp từ BCTC VietinBank đã kiểm toán (2013-2014)

hàng như cập nhật, đa chiều, tập

VietinBank, mỗi Khối/ Phòng

2.2. Đánh giá hiệu quả CRM

trung, chia sẻ và liên thông.

ban có hệ thống quản trị riêng,

của VietinBank thông qua các

Tính đến hết quý IV/2014, 100%

chỉ theo dõi một vài thông tin cụ

thước đo của công cụ thẻ điểm

Chi nhánh của VietinBank đã

thể về khách hàng liên quan đến cân bằng

tham gia cập nhật thông tin

mảng nghiệp vụ của mình mà

khách hàng. VietinBank mới chỉ

chưa có sự tích hợp thành một

2.2.1. Thông tin và giá trị khách

xây dựng một hệ cơ sở dữ liệu

hệ thống thống nhất cho toàn hàng

chung cho việc tìm hiểu thông Ngân hàng. Hơn nữa, a.

Cơ cấu khách hàng Xét

tin về khách hàng và chia sẻ nó

VietinBank chưa có một bộ

về khía cạnh huy động vốn,

giữa các bộ phận marketing, bán

phận CRM riêng trong tổ chức

nhóm khách hàng cá nhân, hộ

hàng và chăm sóc khách hàng của mình.

kinh doanh đóng góp đáng kể

khai thác. Một vấn đề là hiện

nhất vào số dư huy động của

nay tại Trụ sở chính của VietinBank, năm 2014 đạt

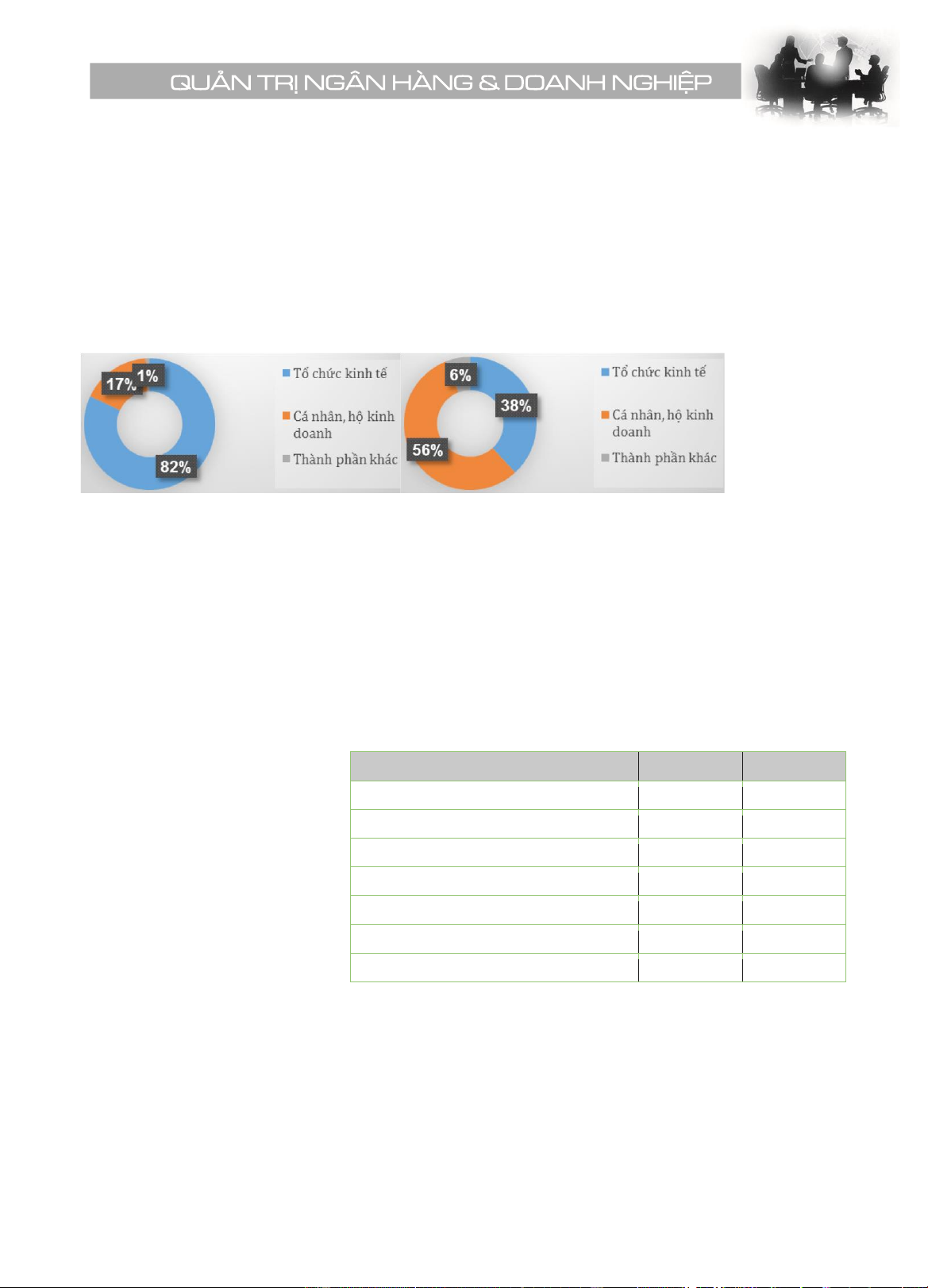

Biểu đồ 3. Tỷ trọng huy động vốn và dư nợ tín dụng theo nhóm khách hàng tại viên quản Vietinbank năm 2014 lý quan hệ Dư nợ tín dụng Huy động vốn lOMoAR cPSD| 58490434

236.752 tỷ đồng, vượt hơn hẳn

ưu thế với tỷ trọng trên 80%

hiện tại, VietinBank đang triển

năm 2013 với chênh lệch xấp xỉ

tổng dư nợ tín dụng, năm 2013

khai nhóm Khách hàng ưu

40 nghìn tỷ đồng (tỷ trọng chiếm

đạt khoảng 316 nghìn tỷ đồng và

tiên- các khách hàng cá nhân

khoảng 55- 56% trong cơ cấu

năm 2014 đạt trên 363 nghìn tỷ

thân thiết, gắn bó có quan hệ

nhóm khách hàng theo huy động

đồng. Trong khi đó, nhóm khách

tiền gửi hoặc tiền vay tại ngân

vốn). Ngược lại, xét về lĩnh vực

hàng cá nhân và hộ kinh doanh

hàng và được ngân hàng xếp

tín dụng thì nhóm khách hàng tổ

chỉ chiếm 16-17% tổng dư nợ.

hạng trên hệ thống. Khách hàng

chức kinh tế (gồm công ty Nhà

Ngoài những nhóm khách hàng

ưu tiên sẽ được phục vụ tại các

nước, doanh nghiệp FDI và các

truyền thống là tổ chức kinh tế,

điểm giao dịch, có chuyên

loại hình doanh nghiệp) chiếm

cá nhân và hộ kinh doanh thì khách hàng riêng, có website thông tin riêng, được mời tham dự các sự

Nguồn: Nhóm tác giả tổng hợp

kiện đặc biệt, được miễn phí và c.

Số lượng khách hàng truy cập trang web Theo thống kê

hưởng nhiều chính sách ưu đãi

độc lập và tin cậy của Google Analytics, lượng truy cập vào

khi sử dụng SPDV ngân hàng và

website của VietinBank không ngừng tăng trưởng trong thời gian

các giá trị gia tăng khác.

qua. Ngân hàng đã từng chứng kiến mốc kỷ lục là vượt mốc 200

nghìn lượt truy cập mỗi tuần vào tháng 12/2012. Trong giai đoạn b.

Năng lực công nghệ và

2013-2014 thì bình quân 1 truy cập đọc trên 4 trang web, thời

bảo mật VietinBank đã đầu tư hệ

gian lưu lại trên website trung bình hơn 4 phút. Các độc giả của

thống công nghệ bảo mật tiên

vietinbank.vn đến từ hơn 100 quốc gia và vùng Bảng 6. Chỉ tiêu

tiến theo chuẩn quốc tế dành cho

đánh giá giá trị khách hàng mang lại cho VietinBank (2013-

dịch vụ ngân hàng điện tử của 2014)

khách hàng và cam kết đảm bảo CHỈ TIÊU (tỷ đồng) 31/12/2013 31/12/2014

an toàn, bảo mật tối đa cho các

giao dịch trực tuyến của khách LNST 5.808 5.727

hàng. Ra mắt phiên bản dành cho Tổng thu nhập HĐKD 21.783 21.031

thiết bị di động từ 15/11/2013,

Tổng tài sản/Tổng nhân viên 28,98 33,41

phiên bản Mobile đầu tiên trong LNST/Tổng nhân viên 0,29 0,29

hệ thống website tài chính ngân

hàng Việt Nam, cùng với việc

Tổng dư nợ/Tổng nhân viên 23,14 27,43

không ngừng cải tiến, nâng cao

Tổng VHĐ/Tổng nhân viên 25,73 30,07

chất lượng cả về nội dung lẫn kỹ

Tổng thu nhập HĐKD/Tổng nhân viên 1,10 1,06

thuật web, www.vietinbank.vn

Nguồn: Nhóm tác giả tổng hợp và tính toán.

luôn nỗ lực hỗ trợ khách hàng và

cổ đông một cách nhanh chóng,

dễ dàng, tiện lợi. Hệ thống CRM

của VietinBank đã phát huy hiệu

quả tối đa khi được tích hợp với

các giải pháp kỹ thuật và công nghệ thông tin. lOMoAR cPSD| 58490434

lãnh thổ trên toàn thế giới, trong

sút của mức thu nhập cùng với

đó các quốc gia có lượng truy cập sự gia tăng quy mô nhân sự tại

nhiều nhất, ngoài Việt Nam, phải

VietinBank. Nhìn chung, những

kể đến là Mỹ, Đức, Nhật, Hàn

giá trị mà khách hàng mang lại

Quốc, Singapore, Philippin, Anh,

cho VietinBank là tương đối ổn

Úc, Trung Quốc, Pháp, Tiệp.

định và được kỳ vọng tăng mạnh

Tính bình quân mỗi năm, website trong thời gian tới.

VietinBank đăng tải trên 3.000

tác phẩm và được Google chấm

2.2.5. Sự tương tác với khách điểm 6/10. hàng

a. Chiến dịch quảng cáo và mức

d. Giá trị khách hàng mang lại cho độ cập nhật thông tin VietinBank

Hoạt động thông tin truyền thông

Giá trị mà khách hàng mang lại

của VietinBank được đổi mới

cho VietinBank- cũng là điều mà

mạnh mẽ và toàn diện, đa dạng

ngân hàng mong đợi- đó là sự gia

và phong phú, trên cả 4 mảng

tăng của hiệu quả hoạt động kinh

chính là Quan hệ truyền thông

doanh mà cụ thể hơn là nguồn

với báo chí, với nhà đầu tư,

thu nhập và lợi nhuận qua các khách hàng; Truyền thông

năm. Mặc dù tổng thu nhập và

marketing SPDV; Truyền thông

lợi nhuận sau thuế của

thương hiệu; Truyền thông nội

VietinBank có xu hướng giảm

bộ. Nhờ sự hợp tác chặt chẽ với

nhẹ trong năm 2014 so với 2013,

các kênh truyền hình có uy tín

nhưng các chỉ tiêu đánh giá khác

và đông người xem, như VTV1,

như tổng dư nợ/tổng nhân viên VTC1, VITV, InforTV, ATV mà

và tổng VHĐ/tổng nhân viện lại

sự hiện diện của VietinBank trên

có xu hướng tăng lên. Điều này

các phương tiện thông tin đại

cho thấy những giao dịch giữa

chúng luôn đạt tần suất cao và sự

khách hàng với VietinBank đang

định hướng dư luận, bảo vệ

có xu hướng tăng lên cả về số

thương hiệu, xử lý khủng hoảng

lượng và quy mô. Chỉ tiêu Lợi

cũng rất hiệu quả. Năm 2011,

nhuận sau thuế/tổng nhân viên

VietinBank đã được Media Tenor

duy trì ở mức 0,29 tỷ đồng,

International đánh giá là “Ngân

nhưng tổng thu nhập/tổng nhân

hàng có độ phủ truyền thông tốt

viên lại giảm nhẹ. Nguyên nhân

nhất” tại Việt Nam. Với định là do sự giảm

hướng đẩy mạnh hoạt động bán SMS, smartphone marketing,

VietinBank đặc biệt chú ý đến

lẻ, trung bình trong một năm,

quảng cáo banner theo mạng,

hình thức PR online, do đó, mức

VietinBank thực hiện truyền

quảng cáo trên mạng xã hội, tối

độ cập nhật thông tin của Ngân

thông cho hơn 40 chương trình,

ưu công cụ tìm kiếm, ứng dụng

hàng được đánh giá là rất tốt.

phối hợp xây dựng hàng trăm ấn

QR code, poster điện tử. Website

phẩm truyền thông, hàng chục

VietinBank thực sự trở thành b.

Kênh hỗ trợ và phúc đáp

quảng cáo truyền hình và phát

nền tảng cho các chiến dịch

yêu cầu của khách hàng

thanh. Năm 2013, VietinBank đã

marketing online với công cụ tìm

VietinBank tăng cường hỗ trợ

triển khai hầu hết các công cụ

kiếm được tối ưu hóa, được xếp

khách hàng trên website chính

truyền thông điện tử cập nhật,

thứ 2 trong hệ thống website

thức (Onsite) của mình. Hơn

hiện đại như email marketing,

ngành ngân hàng Việt Nam.

nữa, dựa trên nền tảng công nghệ lOMoAR cPSD| 58490434

IP, tích hợp Internet, các công cụ hay sử dụng ứng dụng

lượng giao dịch và doanh số giao Video Conference, Audio

VietinBank iPay Mobile App

dịch trên kênh E-Banking ngày

Conference và các phần mềm

được cài đặt ở các thiết bị di

càng tăng nhanh qua các năm. CRM quản lý liên quan,

động thông minh để quản lý tài

Trong chương trình bình chọn

VietinBank đã đầu tư xây dựng

khoản mọi lúc, mọi nơi với tính

“Ngân hàng điện tử yêu thích-

thành công hệ thống Contact

năng đa dạng và giao diện thông

My Ebank” tại địa chỉ

Center (Trung tâm hỗ trợ khách

minh. Đây là một trong ba http://myebank.vnexpress.net

hàng) đạt tiêu chuẩn quốc tế,

SPDV của VietinBank được lựa

trong năm 2014 thì VietinBank

một bước tiến phát triển cao so

chọn trao danh hiệu Sao Khuê

được vinh dự nằm trong Top 5

với Call Center, nhằm mục đích

2015. VietinBank là ngân hàng

Ngân hàng có dịch vụ Mobile

phục vụ tất cả yêu cầu về dịch vụ

duy nhất có sản phẩm chiến

Banking được yêu thích nhất và

tài chính ngân hàng của khách

thắng tại nhóm các ứng dụng

Top 5 Ngân hàng được quan tâm

hàng một cách nhanh chóng,

tiêu biểu trên nền tảng di động

nhất tại Việt Nam do Báo điện tử

chuyên nghiệp, hiện đại, hiệu

và lĩnh vực các ứng dụng tiện ích VnExpress trao tặng.

quả thông qua một đầu mối trao

cá nhân. Ngày 06/5/2015 đánh

đổi thông tin tập trung, thống

dấu sự kiện VietinBank cung cấp

2.2.4. Sự hài lòng của khách hàng

nhất và tức thời giữa khách hàng

dịch vụ tài chính VietinBank

a. Uy tín, thương hiệu với VietinBank.

Premium Banking toàn diện và

VietinBank tăng cường truyền

đa chiều, trải nghiệm ấn tượng,

thông thương hiệu, định vị rõ c.

Mức độ đa dạng sản

khác biệt, thời thượng và giải

hình ảnh một ngân hàng tin cậy,

phẩm Mức độ đa dạng hóa sản

pháp tài chính hoàn hảo nhằm

hiệu quả trong lòng khách hàng,

phẩm đạt trung bình bởi Ngân

gia tăng giá trị tài sản cá nhân,

nhà đầu tư và công chúng.

hàng chủ yếu cung cấp và cải

xứng đáng với đẳng cấp và nhu

Thương hiệu VietinBank được

tiến các sản phẩm dịch vụ truyền

cầu của khách hàng ưu tiên.

trao tặng nhiều danh hiệu uy tín

thống hiện có. Song hiện nay,

Xác định được xu thế phát triển

từ các tổ chức bình chọn trong

hướng đến mục tiêu trở thành

tất yếu của kênh Ngân hàng điện

và ngoài nước như “Top 500

Thương hiệu ngân hàng bán lẻ tử (E-Banking), năm 2013,

thương hiệu giá trị nhất thế giới

số 1 tại Việt Nam, VietinBank

VietinBank tiếp tục đầu tư, xây

ngành ngân hàng năm 2013” do

cũng đã không ngừng nỗ lực

dựng nâng cao chất lượng các

tạp chí The Banker công bố;

nghiên cứu và phát triển các sản

SPDV E-Banking nhằm đáp ứng

“Giải thưởng ngân hàng Việt

phẩm mới thực sự đẳng cấp

nhu cầu của đa dạng các đối

Nam tiêu biểu do người Việt

nhằm đáp ứng cao nhất nhu cầu

tượng khách hàng. Sự tín nhiệm Nam bình chọn” (2013);

của khách hàng. Khách hàng có

và tin dùng dịch vụ E-Banking

“Thương hiệu mạnh Việt Nam”

thể dễ dàng trải nghiệm dịch vụ

của khách hàng được ghi nhận từ 2004- 2010;

VietinBank iPay- dịch vụ Ngân

trực tiếp từ những con số đánh

hàng trực tuyến- trên máy vi tính

giá về số lượng khách hàng, số lOMoAR cPSD| 58490434

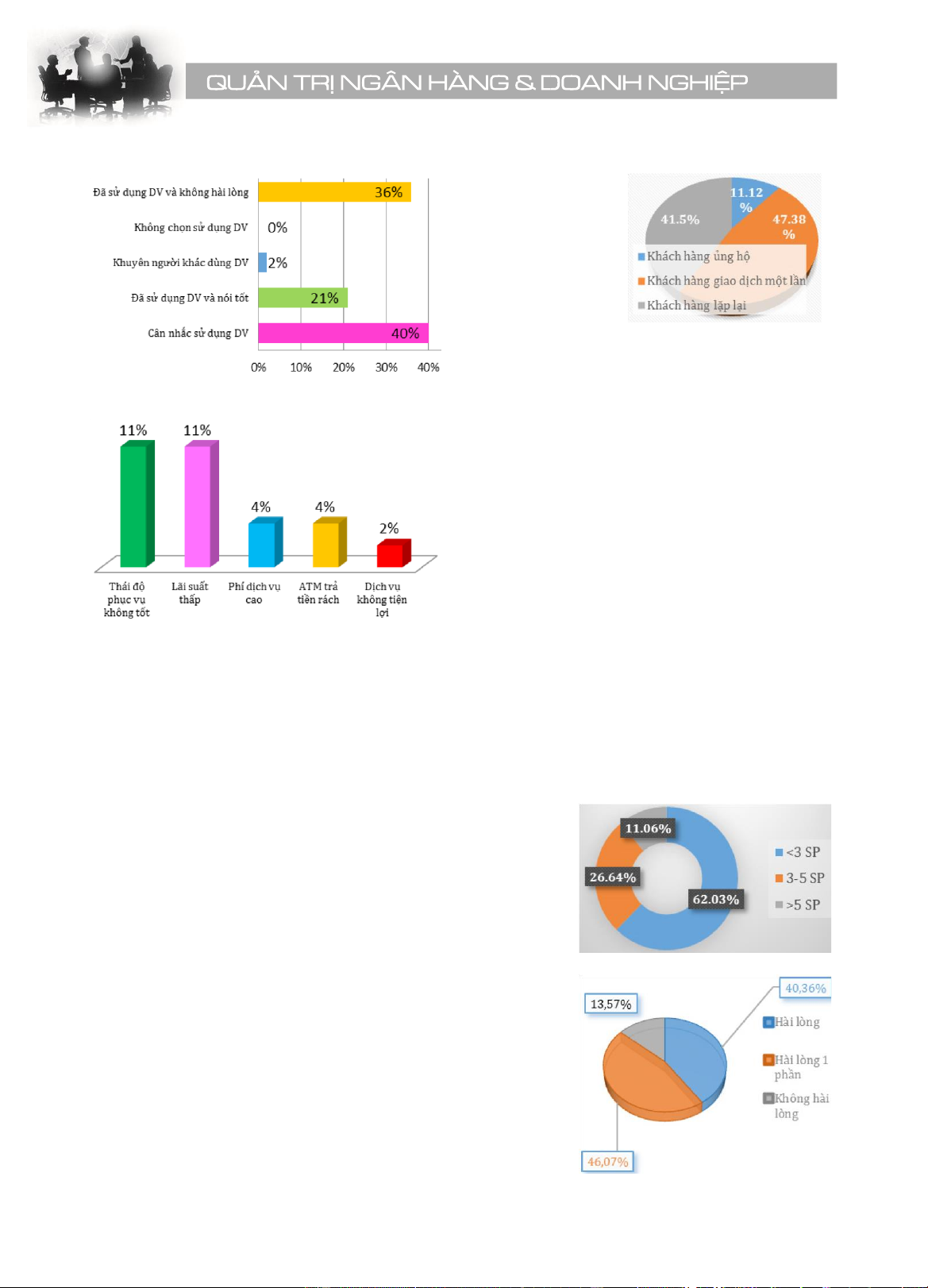

Biểu đồ 4. Đánh giá của KH khi sử dụng SPDV doanh nghiệp

Biểu đồ 6. Tần suất giao

của Vietinbank (2014) dịch của KHCN 3 năm liên tiếp trong “Top 2000 doanh nghiệp lớn nhất thế giới”. b. Đánh giá của khách hàng Trong năm

hàng. Nhóm tác giả cũng đã tiến

Biểu đồ 5. Nguyên nhân khiến KH không hài 2014, trên social

hành khảo sát ngẫu nhiên 250 lòng media, theo khách hàng cá nhân của thống kê của

VietinBank trong giai đoạn tháng Buzzmetrics, tỷ lệ

3 năm 2015, địa bàn điều tra là được cân nhắc

các quận lớn ở Hà Nội. Dưới đây của VietinBank

là một số kết quả sau khi nhóm đang khá cao,

thu thập và xử lý số liệu (Biểu đồ

nghĩa là khi khách 6, 7, 8). Kết quả khảo sát thu hàng có nhu cầu

được cũng phản ánh xu hướng sử dụng

giống như thống kê của dịch vụ ngân

Buzzmetrics. Số khách hàng ủng Nguồn: buzzmetrics.vn

hộ và lượng khách hàng có giao hàng, họ sẽ có

dịch lặp lại ở mức rất thấp, chỉ

“Top 10 Thương hiệu tiêu biểu

11,12% và 41,5%. Trong tổng số cân nhắc đến

250 khách hàng tham gia khảo

Sao Vàng Đất Việt”. Đặc biệt, một hoặc một số ngân hàng và

sát, số lượng khách hàng cá nhân

VietinBank khẳng định vị thế là

nêu ý kiến của mình trên

sử dụng dưới 3 SPDV chiếm đa

social media nhằm chia sẻ hoặc tìm

số, điều này cho thấy hoạt động

Biểu đồ 7. Tỷ trọng nhóm KHCN

kiếm lời khuyên. Tỷ lệ khách

bán lẻ của ngân hàng vẫn ở mức

theo số lượng SPDV

hàng hài lòng khi sử dụng dịch vụ

của VietinBank và có phản hồi tốt chỉ là 21%, và không hài

lòng chiếm tỷ trọng cao nhất (36%). Nguyên nhân chủ yếu

là do thái độ phục vụ không tốt cùng với lãi suất

dịch vụ tại VietinBank chỉ là 2%. Những con số này cho thấy rằng

hiện tại những ấn tượng, sự hài lòng của khách hàng đối với những

tiền gửi thấp. Vì vậy, tỷ lệ

thấp bởi ngân hàng vẫn còn tập

Biểu đồ 8. Đánh giá của KH khi

khách hàng khuyên bạn bè, sử dụng SPDV NH

người thân của mình sử dụng

SPDV mà ngân hàng cũng cấp là không cao, chứng tỏ Vietinbank

cần nâng cao hơn nữa hiệu quả

Nguồn: Khảo sát của nhóm tác giả của chiến lược CRM tại ngân lOMoAR cPSD| 58490434

trung khá nhiều cho khách hàng doanh nghiệp vốn là các khách hàng

chưa hài lòng về thời gian chờ

truyền thống của mình. Số lượng khách hàng hài lòng một phần

đợi để được phục vụ, thời gian

chiếm tỉ lệ cao nhất 46,07%, điều này chứng tỏ chất lượng dịch vụ

giao dịch chỉ trong giờ hành

của VietinBank chưa hẳn như khách hàng mong đợi. Theo đánh giá

chính của ngân hàng còn chưa

sơ bộ của nhóm tác giả, những khách hàng được khảo sát phần lớn

phù hợp với những đối

tượng khách hàng là cán bộ công

Bước 1: Thu thập thông tin, xây

vụ cho bước tiếp theo của quy

chức, và quy trình còn tương đối

dựng cơ sở dữ liệu (CSDL) trình

rắc rối phức tạp. Số còn lại là khách hàng CRM.

khách hàng không hài lòng,

Thu thập thông tin, xây dựng

Bước 3: Phân loại khách hàng

chiếm 13,57%, đây thực sự là

CSDL thống nhất về khách hàng

và lựa chọn khách hàng mục

những khách hàng có nhu cầu rất

là bước đầu tiên và cũng là bước

tiêu Từ CSDL và kết quả phân

cao về chất lượng, cần có những

nền tảng để xây dựng được một

tích, VietinBank có thể tiến hành

chuyên viên riêng với những kỹ

quy trình CRM hiệu quả tại

phân loại khách hàng dựa trên

năng giao dịch cao hơn để phục

VietinBank. Với tiêu chí đầy đủ,

nhiều tiêu chí khác nhau. Phân

vụ tốt nhất những đối tượng này.

chính xác, kịp thời, có giá trị và

theo mức độ rủi ro có thể chia

Những kết quả này cho thấy rằng

có độ tin cậy cao, Ngân hàng sẽ

thành khách hàng tối ưu, khách

các chính sách nhằm thu hút, duy

thu thập và tập hợp thông tin từ

hàng tốt, khách hàng trung bình,

trì khách hàng của Vietinbank

nhiều nguồn để xây dựng CSDL-

và khách hàng loại yếu. Ngoài

chưa hiệu quả, do đó, ngân hàng

nơi lưu trữ tất cả thông tin cần

ra, còn có thể dựa trên các tiêu

cần có nhiều biện pháp thu hút

thiết về khách hàng- giúp ngân

chí phân loại như ngành nghề,

khách hàng hơn nữa để họ tham

hàng có thể dễ dàng tìm kiếm,

mục đích sử dụng vốn hay loại

gia sử dụng SPDV của mình.

đánh giá, phân loại khách hàng

hình doanh nghiệp để tiến hành

và cập nhật thông tin một cách phân loại khách hàng. 2.2.3. Giải pháp

thường xuyên, từ đó đưa ra được

VietinBank khi lựa chọn đối

a. Hoàn thiện quy trình CRM

những quyết định phù hợp và

tượng khách hàng mục tiêu cho

hiệu quả VietinBank cần tiếp tục

khách quan. Bước 2: Phân tích

mình cũng cần phải cân nhắc,

hoàn thiện mô hình tổ chức hoạt

CSDL khách hàng

xem xét kỹ lưỡng, kiểm soát mức

động hướng tới chuẩn mực và

Từ những thông tin ban đầu thu

độ rủi ro có thể xảy ra ở một

thông lệ quốc tế theo tiêu chí

thập được, các cán bộ

mức nhất định nhằm mục đích

hàng đầu là “Hướng tới khách

VietinBank cần xử lý, phân tích

đảm bảo an toàn cho HĐKD của

hàng”; nghiên cứu ứng dụng các

được đặc trưng của khách hàng,

Ngân hàng. Bước 4: Xây dựng

giải pháp công nghệ hiện đại và

các nhóm khách hàng liên quan,

chính sách tương tác với khách

xây dựng văn hóa VietinBank

đặc điểm hành vi, thói quen của

hàng Chính sách tương tác với

chuyên nghiệp, thân thiện, gắn

khách hàng khi bắt đầu một giao

khách hàng bao gồm xây dựng

kết cùng sự phát triển bền vững

dịch. Ngân hàng có thể dựa trên

dịch vụ hỗ trợ khách hàng, PR,

của khách hàng. VietinBank có

nhiều tiêu chí khác nhau để bước

những chương trình có tính

thể tham khảo Sơ đồ 4 như là

đầu phân loại khách hàng, phục

thường xuyên và đáp ứng được

một quy trình CRM hiệu quả.

nhu cầu của khách hàng. Ngoài Sơ đồ 9. Quy trình Quản trị quan hệ khách hàng hiệu quả hợp VietinBank cần thường xuyên trao đổi thông tin với khách hàng

Nguồn: igtvietnam.com lOMoAR cPSD| 58490434

ra, việc cá nhân hóa khách hàng

nại của khách hàng vẫn đem lại

đào tạo cho đội ngũ cán bộ làm

cũng cần được chú ý, việc tương

cơ hội cho ngân hàng giữ chân

việc có tâm, trách nhiệm, hiểu

tác với khách hàng có thể diễn ra

khách hàng, đồng thời hạn chế

sâu hoạt động của khách hàng,

bằng nhiều phương pháp như gặp

được sự lan truyền thông tin

biết “chọn mặt gửi vàng” cùng

gỡ trực tiếp, qua điện thoại, qua

xấu do khách hàng không được

nhau hướng tới tương lai. Một số

email hoặc cũng có thể qua

ngân hàng giải quyết khiếu nại

giải pháp cụ thể để nâng cao chất

những cuộc khảo sát, lấy ý kiến

thì đem sự không hài lòng của

lượng nguồn nhân lực như: Nâng

khách hàng toàn hệ thống. Từ

mình nói với những người khác.

cao hiểu biết về CRM và ý thức

đó, sẽ đem lại cho khách hàng

hướng tới khách hàng cho nhân

cảm giác được trân trọng và góp b.

Nâng cao trình độ và

viên: Các nhân viên cần được

phần thúc đẩy mối quan hệ hợp

chất lượng chăm sóc khách

đào tạo từ giọng điệu, tới ngôn

tác tốt đẹp giữa hai bên. Bước 5:

hàng của nhân viên ngân hàng

ngữ, thể hiện sự chân thành, thân

Kiểm soát, đánh giá, tiếp nhận

Kỹ năng giữ và phát triển khách

thiện, tuân thủ theo quy tắc và

phản hồi và điều chỉnh phù

hàng không chỉ nằm trong phạm

bảo vệ uy tín của VietinBank.

thông qua nhiều hình thức như

vi của CRM hay bộ phận tiếp

Các khóa học này sẽ là các khóa

hội nghị khách hàng; các

thị mà nên dần chuyển sang đến

học ngắn ngày, có thể thực hiện chương trình quảng cáo,

tất cả các phòng ban của

dưới hình thức mời chuyên gia

khuyếch trương SPDV; tổ chức

VietinBank, nhằm phát triển các

về làm hội thảo, hay tổ chức các

các cuộc thăm dò, điều tra nhu

dịch vụ khách hàng, tạo mối liên

lớp tập huấn ngắn hạn. Nâng cao

cầu của khách hàng; thiết lập

hệ mật thiết giữa khách hàng với

trình độ công nghệ thông tin cho

đường dây nóng. Thông qua đó,

ngân hàng. Tất cả các bộ phận

các nhân viên trong ngân hàng:

Ngân hàng truyền tải đến khách

của VietinBank phải đảm bảo

VietinBank có thể thực hiện mở

hàng thông tin về SPDV, xử lý

khách hàng được chăm sóc từ

lớp đào tạo định kỳ, hoặc thuê

các yêu cầu của khách hàng và

khi bước vào ngân hàng để giao

các chuyên gia đào tạo trực tiếp.

thu thập các ý kiến phản hồi

dịch. Bộ phận bảo vệ, tiếp tân là

Một cách nhanh và tiết kiệm

cũng như khiếu nại của khách

những người đầu tiên khách hàng

hơn, đó là đào tạo cho cán bộ

hàng liên quan đến các mặt hoạt

tiếp xúc, các cử chỉ ân cần,

công nghệ thông tin của Ngân

động ngân hàng. VietinBank

hướng dẫn khách hàng sẽ tạo ấn

hàng, sau đó các nhân viên

cũng cần thiết lưu trữ dữ liệu

tượng đối với khách hàng. Các

chuyên sâu này sẽ trực tiếp giảng

thông tin tập trung về khách

bộ phận nghiệp vụ như bộ phận

dạy lại cho các nhân viên trong

hàng để thuận tiện phục vụ hoạt

tiền gửi, kế toán, kinh doanh tư

Ngân hàng. Vì công nghệ thì

động trao đổi với khách hàng.

vấn và thực hiện các dịch vụ cho

luôn đổi mới nên các khóa học

VietinBank nên coi khiếu nại

khách hàng một cách nhanh

này cần phải được thực hiện kịp

của khách hàng là tín hiệu để

chóng, nhân viên các bộ phận

thời, và thường xuyên hơn. Đối

ngân hàng không ngừng cải

này quyết định việc duy trì và

với các nhân viên quan hệ khách

thiện chất lượng SPDV. Nhiều

phát triển mối quan hệ mật thiết

hàng: Trực tiếp thực hiện công

nhân viên ngân hàng, thậm chí

với khách hàng. Tuy nhiên, trên

việc tổng hợp và phân tích xử lý,

là cán bộ quản lý cảm thấy lo

hết phải là sự chân tình gắn bó

quản lý dữ liệu, cần có những

ngại, sợ hoặc không thích khách

của cán bộ VietinBank với khách

khóa đào tạo chuyên sâu như về

hàng khiếu nại, hoặc khi tiếp

hàng mới có thể giữ chân các

nghiên cứu thị trường, đánh giá

nhận ý kiến khiếu nại thì không

khách hàng truyền thống được,

thị trường, kĩ năng xây dựng

xác định trách nhiệm hay thiện

hay đặc biệt hơn là sự chia sẻ

bảng hỏi, kĩ năng giao tiếp, khai

chí giải quyết. Đây là một quan

chân thành trong những bức thư

thác thông tin và xử lý tình

điểm sai lầm, bởi lẽ ngoài việc

của Ban lãnh đạo ngân hàng gửi

huống. Thêm vào đó, cũng cần

có cơ hội chỉnh sửa, cải tiến

tới các khách hàng có quan hệ

đào tạo thêm cho các nhân viên

quy trình cung cấp dịch vụ thì

với ngân hàng vào thời khắc khó

này kiến thức về tổng hợp và

chính việc giải quyết tốt khiếu

khăn. Như vậy, trước hết phải

phân tích dữ liệu, sử dụng các lOMoAR cPSD| 58490434

công cụ trợ giúp thống kê. Đối

được vị khách này đang đánh giá

khách hàng những giá trị mà họ

với ban lãnh đạo của

mình. Mọi giao dịch đánh giá

thực sự coi trọng. VietinBank

VietinBank: Ban lãnh đạo cần

nếu bị nhân viên ngân hàng phát

cần nâng cao chất lượng SPDV,

xây dựng được quy chế hoạt

hiện đều phải hủy bỏ và thay thế

đa dạng hóa các sản phẩm, nâng

động quy định cho từng bộ phận,

bằng một khách hàng đánh giá

cao công tác chăm sóc khách

quy định chặt chẽ về quy trình

mới với kịch bản hoàn toàn khác.

hàng, nắm bắt xu hướng thị

thực hiện trong giao dịch với

Tất cả những báo cáo của các

trường để nghiên cứu phát triển

khách hàng, phải phổ biến cụ thể

nhân viên trong vai “khách hàng

danh mục SPDV đa dạng, linh

tới toàn nhân viên, coi đó là nét

bí ẩn” đều được ghi chép cẩn

hoạt, phù hợp với đặc thù từng

văn minh và từng bước trở thành

thận dựa trên khả năng quan sát,

địa bàn kinh doanh và phân

văn hóa của ngân hàng. Để củng

kết hợp với những đoạn ghi âm,

khúc khách hàng. Nhằm đáp

cố cho việc nâng cao chất lượng

chụp ảnh hay video có thể đối ứng tốt nhất, đem

nhân lực trong cả chuyên môn và

chứng. Sau đó kết quả sẽ được

lại sự hài lòng và thỏa mãn cho

kĩ năng đạo đức, Ban lãnh đạo

tổng hợp, so sánh và phân tích

khách hàng, góp phần thu hút

cũng cần có những chính sách

bằng những phần mềm thống kê

khách hàng mới, gia tăng doanh

mới hỗ trợ như xây dựng môi

chuyên biệt để đưa ra các tiêu chí

số, đồng thời nâng cao vị thế,

trường làm việc lành mạnh, cạnh

đánh giá, phân loại nhân viên,

thương hiệu ngân hàng so với

tranh, giúp các nhân viên có khả

phân loại phòng giao dịch… từ

đối thủ cạnh tranh thì

năng phát huy năng lực và thăng

đó, có những báo cáo nhận định

VietinBank nên chủ động đầu

tiến trong công việc. Cần thực sự

cụ thể và hướng phát triển trong

tư cho nghiên cứu thị trường,

tin tưởng và giao quyền cho nhân

giai đoạn tiếp theo gửi về cho

thu thập và xử lý các thông tin

viên, nhằm tận dụng tối đa năng

Lãnh đạo Chi nhánh, các Phòng,

thị trường để tích cực tìm kiếm,

lực của nhân viên, giảm sự

Ban liên quan tại Trụ sở chính.

phân tích, nắm bắt kịp thời

chồng chéo, mất thời gian trong

Đây được coi là công cụ thân

những nhu cầu tiềm ẩn của đa

công việc, phù hợp với phương

thiện của ngân hàng để xác định

dạng đối tượng khách hàng

thức giao dịch một cửa. Một

với cán bộ nhân viên rằng họ

nhằm phát triển các chủng loại,

phương thức hiệu quả là sử dụng

luôn bị kiểm tra và đánh giá bất

sản phẩm mới có tính sáng tạo

“Khách hàng bí ẩn” để thu thập

cứ lúc nào, chính vì vậy mà thúc

và tính ưu việt. Hơn nữa,

những đánh giá của họ về thái

đẩy họ luôn nỗ lực phấn đấu. Với

VietinBank cần theo dõi thường

độ, kỹ năng, trình độ… của lãnh

những cán bộ nhân viên có năng

xuyên, đánh giá hiệu quả hoạt

đạo/ nhân viên ngân hàng bởi

lực thì việc phát hiện ra những

động của danh mục để đưa ra

những thông tin từ họ là những

ưu điểm để ghi nhận, khen

các quyết định kịp thời loại bỏ

bằng chứng hữu ích để phục vụ

thưởng sẽ làm họ gắn kết bền

những sản phẩm kém hiệu quả,

công tác quản lý nhân sự và đào

chặt hơn với ngân hàng.

tập trung đầu tư vào những sản

tạo nguồn nhân lực tại ngân

phẩm có tiềm năng, đáp ứng tốt

hàng. Ngân hàng có thể cử chính c.

Phát triển bền vững

hơn các nhu cầu ngày càng tăng

cán bộ của mình đóng vai, nhưng

SPDV ngân hàng theo hướng đa của khách hàng. cũng có thể thuê ngoài

dạng hóa và khác biệt hóa

(Outsoursing) bảo đảm tính

Trong xu thế hội nhập kinh tế d.

Hoàn thiện kênh tiếp

khách quan hơn. Các “khách

quốc tế, cuộc cạnh tranh giữa

cận và tương tác Một giải pháp

hàng bí ẩn” đòi hỏi phải tiến

các NHTM ngày càng mạnh mẽ;

đặc biệt và trở thành một vũ khí

hành giao dịch thật về SPDV nào

do đó, để có thể đạt được mục

chiến lược giúp các ngân hàng

đó, có khả năng diễn xuất và xử

tiêu và chiến thắng đối thủ, dành

có thể vượt qua các đối thủ cạnh

lý tình huống tốt. Những giao

được ưu tiên của khách hàng khi

tranh để giành lấy ưu thế trên thị

dịch đánh giá phải đảm bảo tính

lựa chọn SPDV ngân hàng,

trường chính là cách thức quảng

bí mật tuyệt đối, tức là nhân viên

VietinBank phải tạo ra những

cáo, truyền thông cho sản phẩm.

ngân hàng không bao giờ biết

lợi thế cạnh tranh, đem lại cho

VietinBank nên quan tâm sâu lOMoAR cPSD| 58490434

sắc đến việc truyền tải thông

gây ấn tượng tốt cho khách • Khả năng tích hợp của

điệp, hình ảnh thương hiệu,

hàng về chất lượng, tiện ích của

phần mềm đối với các ứng dụng SPDV một cách sinh động

các SPDV ngân hàng hiện đại

khác đã có của ngân hàng.

thông qua các kênh quảng cáo

và thái độ phục vụ nhiệt tình • Khả năng hỗ trợ các

tận dụng sự tiến bộ của công

của nhân viên ngân hàng thì

phương thức thu thập số liệu và

nghệ như: - Quảng cáo màn

chính khách hàng sẽ trở thành

tương tác. • Khả năng tùy biến

hình LED đường phố: với màu

các cán bộ Marketing gián tiếp của phần mềm.

sắc, hình ảnh sống động, thông cho ngân hàng bằng

điệp ngắn gọn, dễ nhớ cùng địa

f. Nâng cao cơ sở khách hàng và

điểm đẹp. - Quảng cáo trên

củng cố niềm tin của khách hàng

TÀI LIỆU THAM KHẢO

phương tiện thông tin đại chúng

cách giới thiệu cho bạn bè, người

Tầm nhìn định hướng của như tivi, radio… thân về ngân hàng.

VietinBank là sẽ trở thành một - Support Online- công cụ

tập đoàn tài chính- ngân hàng

chát trực tuyến và email hỗ trợ

e. Lựa chọn phần mềm công nghệ

hiện đại, đa năng, theo chuẩn

khách hàng ngay tại Website CRM phù hợp

quốc tế, giữ vị trí trụ cột trong của ngân hàng

Hiện có nhiều nhà cung cấp giải

ngành tài chính-ngân hàng Việt - Tạo tài khoản trên các

pháp CRM trên thị trường với

Nam, từng bước chinh phục các

social media như Google Plus,

những sản phẩm tích hợp đa

thị trường quốc tế, đem lại lợi

Twitter, YouTube, Facebook để

dạng tính năng, phù hợp với mọi

ích lâu dài cho cổ đông. Ngày

cập nhật thông tin cho khách

yêu cầu của ngân hàng. Một số

22/05/2015 vừa qua, Ngân hàng

hàng về các sản phẩm mới, các

tiêu chí có tính định hướng trước

TMCP Xăng dầu Petrolimex (PG

chương trình khuyến mại và

khi quyết định lựa chọn phần

Bank) chính thức sáp nhập vào

nhận các ý kiến phản hồi, thắc mềm CRM mà VietinBank nên

VietinBank. Thông qua giao dịch

mắc của khách hàng. Đây là cân nhắc là:

sáp nhập, VietinBank được sử

hình thức mới trong truyền bá •

dụng giấy phép của 16 chi

Phần mềm phải phù hợp

và tiếp cận hình ảnh của mình

với chiến lược CRM mà ngân

nhánh, 63 phòng giao dịch và

tới khách hàng. Trang social hàng đã xây dựng.

mạng lưới quỹ tiết kiệm của PG

media của VietinBank có thể •

Bank và mở rộng mạng lưới chi Những nội dung của

truyền tải đến cộng đồng mạng

CRM được thể hiện trong phần

nhánh của mình đến tận xã, thôn

với 3 chủ đề: “Kết nối bạn bè”:

mềm phải đầy đủ các công cụ

thông qua khai thác mạng lưới

Các chương trình giao lưu, cuộc

chủ chốt của CRM trong lĩnh

của Petrolimex (2.200 cây xăng

thi hấp dẫn với mục đích xây

vực: Quản lý triển khai tiếp thị;

của Petrolimex và 4.000 cây

dựng cộng đồng mạng yêu thích quản lý cung

xăng của các đại lý của cấp dịch vụ; quản

ngân hàng. “Chia sẻ cuộc

lý hỗ trợ khách hàng. Chức năng

Petrolimex) nhằm tiếp tục chiếm

sống”: Giới thiệu các hoạt động

xử lý thống kê, chức năng dự báo

lĩnh thị phần trong nước, tăng lợi

từ thiện, giới thiệu về con người

trong những hệ quản lý này phải

thế cạnh tranh. Hơn nữa, ngân hàng, văn hóa doanh

đáp ứng được yêu cầu của ngân

VietinBank có cơ hội mở rộng cơ

nghiệp, môi trường làm việc

sở khách hàng (tăng thêm 15 hàng.

nhằm làm cho cộng đồng mạng

triệu khách hàng) để đẩy mạnh •

Mức độ sẵn sàng đầu tư

hiểu rõ hơn về chân dung, về

hoạt động dịch vụ và tạo đà phát

của ngân hàng đối với phần

hình ảnh một Ngân hàng năng

triển mạnh mảng ngân hàng bán

mềm, bao gồm yêu cầu về các

động và đóng góp nhiều cho xã

lẻ. Trong thời gian tới, việc xây

nguồn lực cần thiết như:

hội và cộng đồng. “Phục vụ tài

dựng, duy trì, gắn bó bền chặt và

chính, hệ thống hạ tầng IT, nhân

khách hàng” tập trung vào các lực.

nâng cao niềm tin của khách

thông tin về SPDV, quảng cáo

hàng hiện tại và tương lai là điều

và thúc đẩy việc bán hàng qua

mà VietinBank cần chú trọng

mạng. Khi tạo hình ảnh đẹp,

bằng sự bảo đảm chất lượng dịch lOMoAR cPSD| 58490434

vụ, thái độ phục vụ, sự chuyên

những nhu cầu của khách hàng,

hàng đều hướng tới khách hàng.

nghiệp và khả năng đáp ứng của

đổi mới cách thức bán hàng và ■

nhân viên ngân hàng trước

thay đổi mô hình phục vụ khách

1. Kristin Anderson & Carol Kerr (2002), “Customer Relationship Management”.

2. Dr.P Anbouli, “A Study on CRM in bank”.

3. Assist. Prof. Dr. Duygu KOCOGLU, “Customer Relationship Management and Customer Loyalty; A survey in the sector of Banking”.

4. Peggy Mencol, “CRM101- Building a Great Customer Relationship Management Strategy”.

5. Jonghyeok Kim & Euiho Suh & Hyunseok Hwang (2003), “A model for Evaluating the effectiveness of CRM using the

Balanced Scorecard”.

6. Kathleen Khirallah (2001), “CRM Case study: The analytics that power CRM at Royal Bank (Canada)”.

7. Hung-Yi Wu (2012), “Constructing a strategy map for banking institutions with key performance indicators of the balanced

scorecard”, Evaluation and Program Planning 35 (2012) 303–320.

8. Đặng Thị Hương (2010), “Áp dụng thẻ điểm cân bằng tại các doanh nghiệp dịch vụ Việt Nam”, Tạp chí Khoa học ĐHQGHN,

Kinh tế và Kinh doanh 26 (2010) 94-104.

9. ThS. Phạm Quang Huy (2011), “Vận dụng mô hình thẻ cân bằng điểm trong việc đánh giá hệ thống quản lý hoạt động tại các

ngân hàng thương mại”, Tạp chí Phát triển và hội nhập, số 10- tháng 3/2011.

10. Trương Đình Chiến (2012), “Quản trị quan hệ khách hàng- khung lý thuyết và điều kiện ứng dụng thực tiễn”, ĐHKTQD

11. Bành Thị Hồng Phượng (2012), “Quản trị quan hệ khách hàng tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam-

Chi nhánh Bình Định”, SUMMARY

Review customer relationship management strategy at Vietinbank by Balanced Scorecard

In the trend of international economic integration, the degree of competition between Commercial Banks (CBs) has been

increasingly strong and stiff. A number of entities with a competitive “market shares” lead to the fact that attracting

and maintaining their own loyal and potential customers is not an easy problem.

The customer relationship establishment and development is crucial for CBs to become more successful. Currently,

Balance Scorecard is used as a common method to assess the effectiveness of customer relationship management

strategy for CBs’ business operation result. The article will research how to use this method for the purpose of evaluating

the effectiveness of customer relationship management strategy applications at CBs and Joint-stock Commercial Bank

for Industry and Trade of Vietnam (Vietinbank). THÔNG TIN TÁC GIẢ

Ngô Thị Minh Phương, Thạc sĩ

Đơn vị công tác: Khoa Ngân hàng, Học Viện Ngân Hàng

Lĩnh vực nghiên cứu chính: Tài chính- Ngân hàng

Tạp chí tiêu biểu đã có bài viết đăng tải: Khoa học và Đào tạo Ngân hàng, Thương mại

Email: phuongntm@hvnh.edu.vn

Trần Thị Nga

Đơn vị công tác: Ngân hàng TMCP Công Thương Việt Nam- CN Điện Biên

Lĩnh vực nghiên cứu chính: Tài chính- Ngân hàng

Email: trannga.hvnh@gmail.com lOMoAR cPSD| 58490434

tiến hành xác định các mức giá

tới sự khó khăn trong xây dựng

với các doanh nghiệp lớn. Để các

thị trường thay doanh nghiệp sẽ

các báo cáo phân tích. Các yếu tố

DNVVN tiếp cận tốt hơn với

giúp xác định mức giá một cách

về tài chính và các chi phí cơ hội

APA, nhóm tác giả đề nghị cơ

cũng là một trong những khó

quan thuế tiến hành các công

chính xác và nhanh chóng hơn,

khăn của doanh nghiệp trong quá

việc xác định biên độ giá thị

do cơ quan thuế có thế mạnh về

trình thiết lập các báo cáo phân

trường, dựa trên thông tin chi tiết

chuyên môn, cơ sở dữ liệu phân

tích. Để giúp các DNVVN tiếp

mà doanh nghiệp cung cấp về tích so sánh.

cận một cách tốt hơn với APA,

đặc tính sản phẩm và điều kiện

- Hỗ trợ DNVVN xây dựng các

cơ quan thuế cần có các biện

giao dịch, điều kiện hợp đồng.

báo cáo phân tích so sánh trong

pháp hỗ trợ doanh nghiệp về

Sau đó, cơ quan thuế tiến hành

hồ sơ APA. Các DNVVN có thể

chuyên môn trong khi lập hồ sơ

đưa kết quả ra đàm phán với

gặp phải khó khăn này do nguồn APA. ■

doanh nghiệp. Đồng thời, cơ

lực của doanh nghiệp không đủ

quan thuế trình bày và chứng

để đáp ứng việc xây dựng các tài

minh kết luận của mình dựa trên

liệu theo yêu cầu của APA. Trình

các bằng chứng thực tế. Việc cơ

độ nhân viên hạn chế có thể là quan thuế

một trong các nguyên nhân dẫn

tiếp theo trang 26