Preview text:

1 KIỂM TRA GIỮA KỲ

MÔN HỌC: SÁP NHẬP, MUA LẠI VÀ TÁI CẤU TRÚC DOANH NGHIỆP

Câu 1: Giả định rằng một công ty mà bạn đang sở hữu cổ phần nhận được 2 lời đề nghị về

việc bán lại công ty của bạn. Có lý do nào để bạn có thể biện hộ cho trường hợp Ban quản

lý của công ty bạn lại chấp nhập lời đề nghị có mức giá chào mua thấp hơn không? Giải thích.

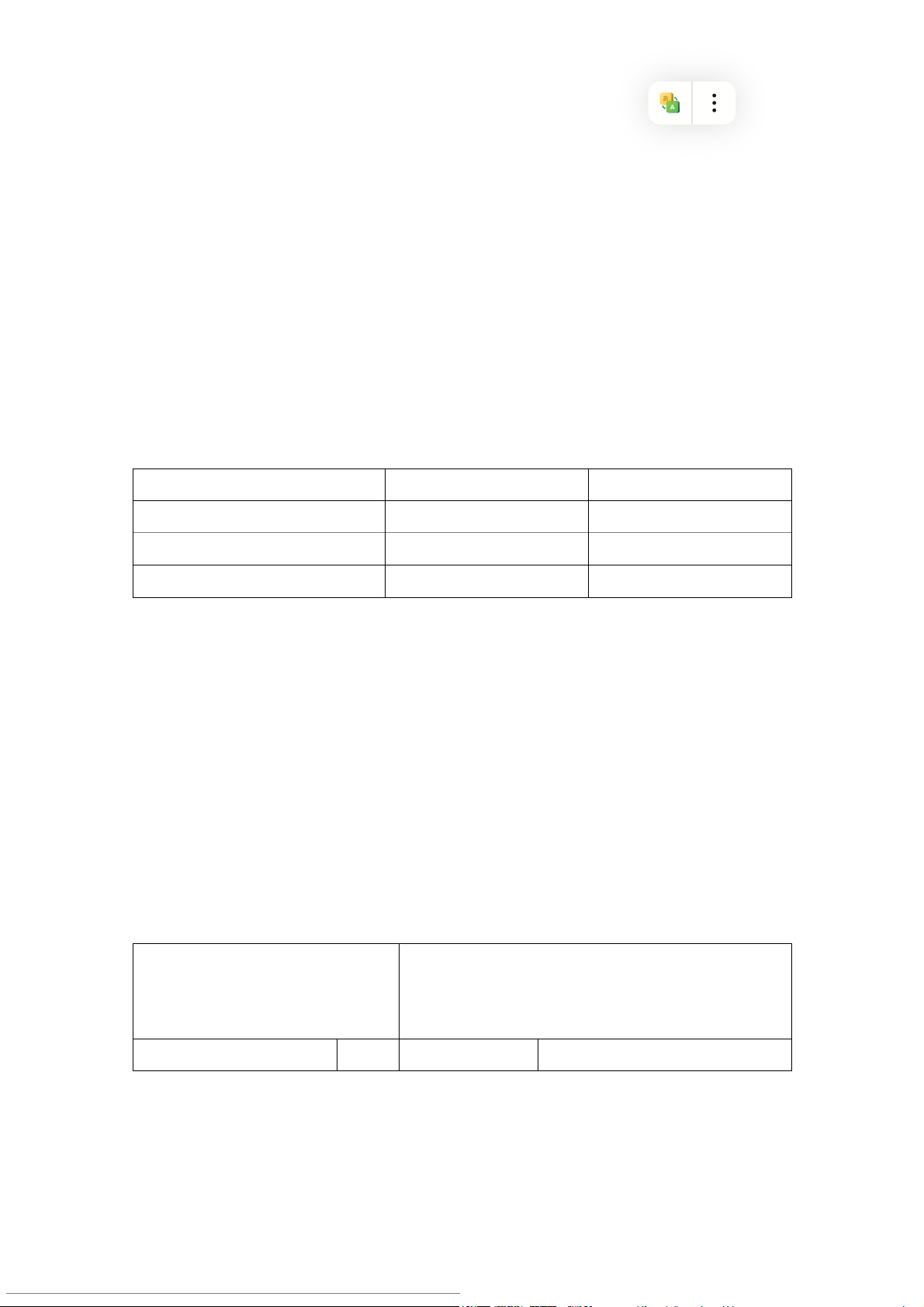

Câu 2: Các cổ đông của công ty Flannery vừa bỏ phiếu quyết định việc mua lại công ty

Stultz. Thông tin về mỗi công ty được cho dưới đây: Flannery Stultz Tỷ số P/E 6,35 12,70

Số lượng cổ phần thường 73.000 146.000 Thu nhập $230.000 $690.000

Các cổ đông của Flannery sẽ nhận được một cổ phần của Stultz cho 3 cổ phần Flannery mà họ đang nắm giữ.

a. EPS của Stultz là bao nhiêu sau khi được sáp nhập? Tỷ số P/E sẽ là bao nhiêu nếu

giá trị NPV từ việc mua lại là bằng 0?

b. Tại sao điều mà Stultz phải lưu tâm là giá trị cộng hưởng từ sáp nhập hai công ty

này? Hãy giải thích tại sao câu trả lời của bạn giúp lý giải quyết định thực hiện việc mua lại?

Câu 3: Công ty điện Cholern (CEC) là một công ty công ích cung cấp điện lực cho vùng

trung tâm Colorado. Các sự kiện gần đây liên quan đến trạm điều hành nhà máy điện hạt

nhân Mile –High của CEC đang không khuyến khích nhà đầu tư. Một số cổ đông đang lo

lắng về báo cáo tài chính gần đây nhất của công ty: Báo cáo thu nhập Bảng cân đối kế toán Năm ngoái Giá trị vào cuối năm ($ triệu) ($ triệu) Tài sản Doanh thu $110 $400 1 2 Chi phí nhiên liệu 50 Nợ 300 Chi phí khác 30 Vốn chủ sở hữu 100 Lãi vay 30 Thu nhập khác $0

Gần đây, một nhóm nhà đầu tư cá nhân giàu có vừa đề nghị mua một nửa tài sản của CEC

theo mức giá thị trường. Ban giám đốc của CEC cho rằng, công ty nên đồng ý thương vụ

này vì lý do: “chúng tôi tin rằng thế mạnh của chúng ta trong ngành năng lượng có thể

được khai thác tốt hơn bởi CEC nếu chúng ta bán các máy móc truyền tải và phát điện,

chuyển sang ngành kinh doanh Viễn thông. Mặc dù ngành viễn thông là một lĩnh vực kinh

doanh có rủi ro hơn so với cung cấp điện năng vì là một công ty công ích, đây cũng là một

ngành tiềm năng mang lại rất nhiều lợi nhuận”

Yêu cầu: Theo Bạn, Ban giám đốc có nên chấp nhận đề xuất mua lại này hay không? Tại

sao có hoặc tại sao không?

Câu 4: Cách đây 6 tháng công ty Birdie Golf đã có các cuộc nói chuyện với công ty Hybrid

Golf về vấn đề sáp nhập. Sau một vài cuộc đàm phán, bên mua lại đề nghị thanh toán bằng

tiền mặt cho Hybrid Golf với giá $352 triệu. Cả hai công ty đều có thị trường tốt trong

ngành kinh doanh câu lạc bộ Golf và hai công ty tin rằng thương vụ sáp nhập sẽ mang lại

giá trị cộng hưởng đáng kể nhờ vào lợi thế kinh tế về quy mô trong sản xuất và tiếp thị ,

cũng như có sự tiết kiệm đáng kể trong các chi phí quản lý chung.

Bryce Bichon, nhân viên tài chính của Bridie chuẩn bị các điều kiện cho các cuộc đàm

phán về vấn đề sáp nhập. Bryce chuẩn bị các báo cáo tài chính dự kiến cho Hybrid Golf

với giả định việc sáp nhập xảy ra. Các báo cáo tài chính đã tính tất cả lợi ích từ giá trị cộng

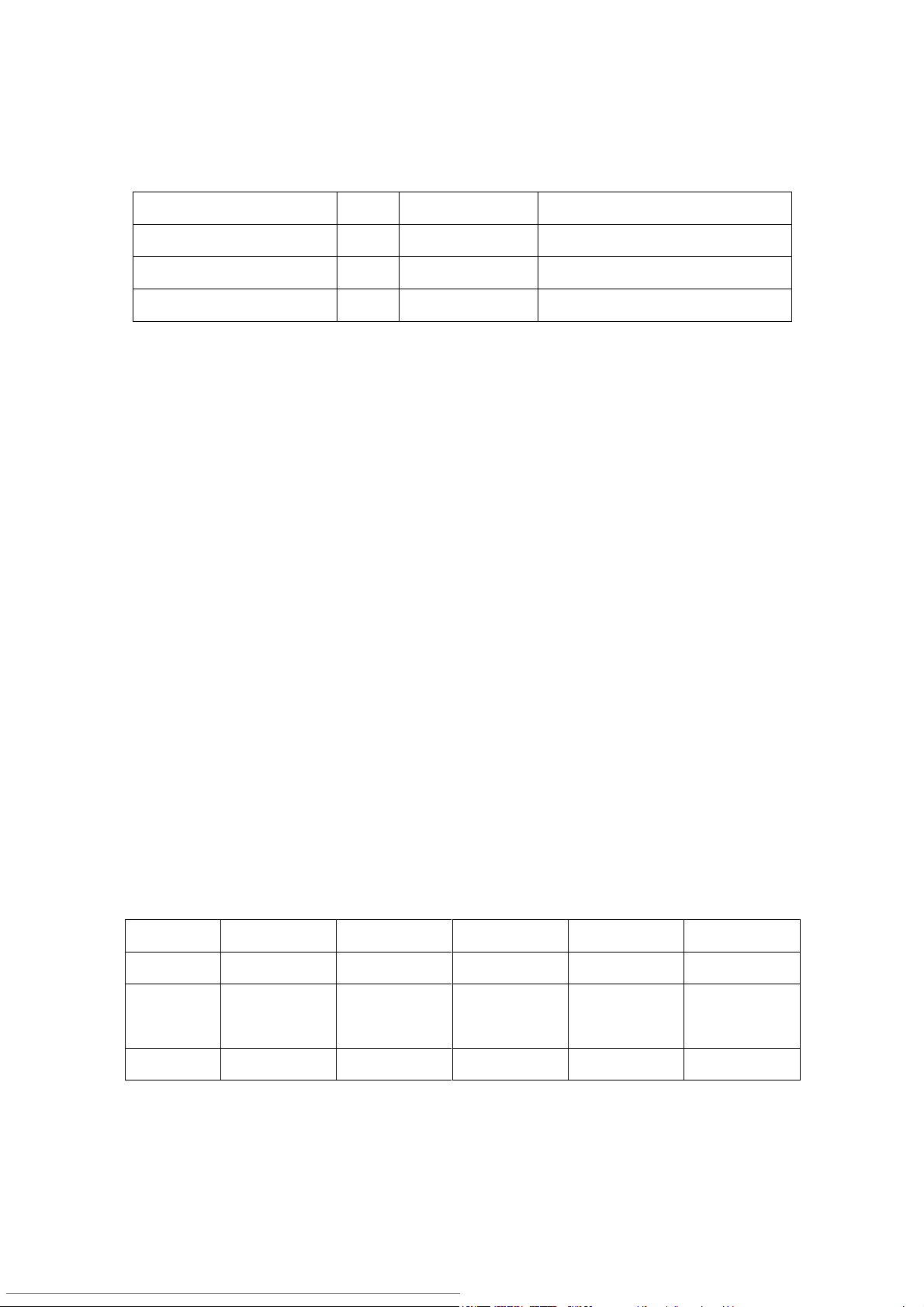

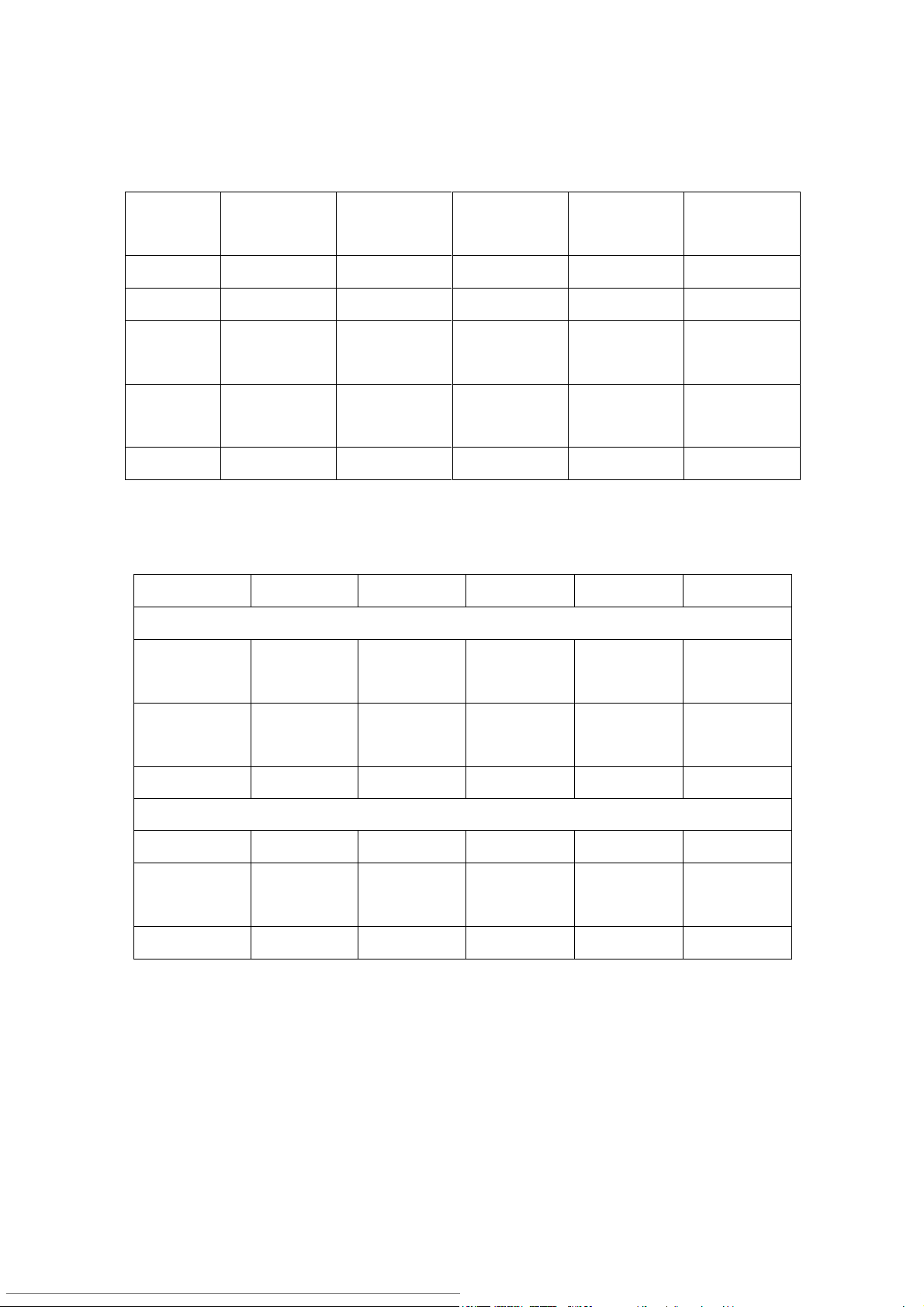

hưởng của việc sáp nhập: 2012 2013 2014 2015 2016

Doanh thu $512.000.000 $576.000.000 $640.000.000 $720.000.000 $800.000.000 Chi phí 359.200.000

403.200.000 448.000.000 505.600.000 564.000.000 sản xuất Khấu hao 48.000.000 51.200.000 52.800.000 53.120.000 53.600.000 2 3 Chi phí 51.200.000 57.600.000 64.000.000 72.320.000 77.600.000 khác EBIT $53.600.000

$64.000.000 $75.200.000 $88.960.000 $104.800.000 Lãi vay 12.160.000 14.080.000 15.360.000 16.000.000 17.280.000

Thu nhập $41.440.000 $49.920.000 $59.840.000 $72.960.000 $87.520.000 tính thuế Thuế 16.576.000 19.968.000 23.936.000 29.184.000 35.008.000 (40%) Lãi ròng $24.864.000

$29.952.000 $35.904.000 $43.776.000 $52.512.000

Bryce cũng nhận thức được rằng rằng mảng hoạt động của Hybrid Golf sẽ đòi hỏi các

khoản đầu tư mỗi năm nhằm duy trì hoạt động, cùng với các nguồn tài trợ. Bảng phác thảo

dưới đây cho thấy các yêu cầu về đầu tư và các nguồn tài trợ: 2012 2013 2014 2015 2016 Các khoản đầu tư: Vốn

luân $12.800.000 $16.000.000 $16.000.000 $19.200.000 $19.200.000 chuyển ròng Tài sản cố 9.600.000 16.000.000

11.520.000 76.800.000 4.480.000 định Tổng

$22.400.000 $32.000.000 $27.520.000 $96.000.000 $23.680.000 Các nguồn tài trợ: Nợ mới

$22.400.000 $10.240.000 $10.240.000 $9.600.000 $7.680.000 Lợi nhuận giữ 0 21.760.000 17.280.000 17.280.000 16.000.000 lại Tổng

$22.400.000 $32.000.000 $27.520.000 $26.880.000 $23.680.000

Ban giám đốc của Birdie Golf cảm thấy rằng cấu trúc vốn của Hybrid Golf không tối ưu.

Nếu việc sáp nhập xảy ra, Hybrid Golf lập tức sẽ tăng đòn bẩy tài chính bằng cách phát

hành $71 triệu nợ, và sau đó là khoản thanh toán cổ tức $96 triệu cho Bridie Golf. Điều

này sẽ làm tăng tỷ số Nợ/vốn chủ sở hữu của Hybrid Golf từ 0,5 lên 1,00. Birdie Golf cũng 3 4

có thể sử dụng $16 triệu khoản chuyển lỗ cho mục đích thuế của Hybrid Golf từ các năm

trước đó (tax loss carryforward) vào năm 2013 và 2014 . Tổng giá trị của Hybrid Golf được

ước tính là $576 triêụ sau 5 năm và công ty sẽ có $192 triệu giá trị nợ vào thời điểm đó.

Cổ phiếu của Birdie hiện tại được bán với giá $94/mỗi cổ phần, và công ty có 11,6 triệu cổ

phần thường đang lưu hành. Hybrid Golf có 5,2 triệu cổ phần thường đang lưu hành. Cả

hai công ty có thể vay ở mức lãi suất 8%. Lãi suất phi rủi ro là 6% và tỷ suất sinh lợi kỳ

vọng của thị trường là 13%. Bryce tin rằng chi phí sử dụng vốn hiện tại của Bridie Golf là

11%. Hệ số beta của chứng khoán Hybrid ở mức cấu trúc vốn hiện tại là 1.30.

Bryce đã yêu cầu bạn phân tích các khía cạnh tài chính của thương vụ sáp nhập này. Cụ

thể, ông ta yêu cầu bạn trả lời các câu hỏi dưới đây:

a. Giả định các cổ đông của Hybrid sẽ đồng ý với giá sáp nhập là $68,75 cho mỗi cổ

phần. Bridie nên tiến hành việc sáp nhập hay không?

b. Mức giá cao nhất trên mỗi cổ phần mà Bridie nên sẵn lòng trả cho Hybrid là bao nhiêu?

c. Giả định rằng Bridie không sẵn lòng với giao dịch sáp nhập bằng tiền mặt nhưng sẽ

xem xét giao dịch bằng hoán đổi cổ phiếu. Tỷ lệ hoán đổi là bao nhiêu để cho việc

sáp nhập tạo ra giá trị tương đương với giá trị sáp nhập ở phương án ban đầu là $68,75 cho mỗi cổ phần?

d. Tỷ số hoán đổi chứng khoán cao nhất là bao nhiêu mà Bridie sẵn lòng trả và thực hiện việc sáp nhập?

Câu 5: Theo bạn, hoạt động M&A trong giai đoạn nền kinh tế khó khăn có khác với thời

kỳ nền kinh tế thuận lợi hay không? Giải thích tại sao hoạt động M&A thường diễn ra theo sóng? 4